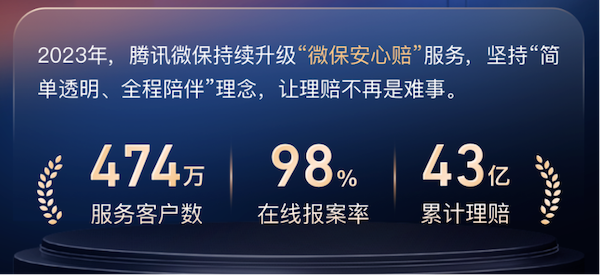

近期,腾讯微保发布2023年理赔年度报告:服务客户474万,在线报案率为98%,累计赔付金额超43亿元。

看到这几组数据,不少人蓦然发现,原来腾讯的金融版图不仅仅是微信支付、微粒贷借钱、理财通这些常用的资金流通工具,其触角早已伸到保险领域,同时也震惊于微保的“无所不能”,几乎包揽我们生活中的车险、医疗、财险、寿险等所有险种。

事实上,早从2013年,“三马”马云、马明哲、马化腾合力发起设立众安在线开始,腾讯就围绕14亿人生老病死各个环节的损失补偿,悄然摸索。经过整整10年谋划,现已形成一定的体量。

水面之下的腾讯保险版图

腾讯进军保险领域,亦如探索支付,是一个从试水到深耕,看似低调却稳中有进的过程。

2016年,水滴公司成立,腾讯是天使投资人之一,并陆续现身后面的每一轮融资。腾讯曾透露,之所以对水滴念兹在兹,是因为水滴找到了一个互联网和保险较好的结合点,通过不同业务给不同群体提供健康保障服务。

而水滴之后几年如日中天的景象也让腾讯意识到了互联网保险的潜力。2017年,腾讯直接下场创建微民保险代理有限公司,也就是前文中的腾讯微保,斩获一张具有绝对控制权的保险代理牌照。

图源:腾讯微保pg娱乐电子游戏官网

迄今,微保已成长为腾讯保险帝国里的中坚力量,也承载着马化腾互联网 金融的野望。

2018年—2022年,腾讯持续在保险赛道进击,包括2018年与英杰华、高瓴达成协议,共同打造一家专注数字服务的香港保险公司;2019年全资收购国银经纪,2020年取得“一般再保险业务”牌照,2022年增资三星财险。

同时,四处招揽人才,挖来中国平安前副董事长,曾在中国平安浸润28年的老将任汇川,出任集团金融科技(fit条线)部特别顾问;原平安产险总经理助理周克俊亦出任微保ceo。

一番打拼下来,“老实人”腾讯已经默默集齐了产、寿、经纪、代理牌照,从线上跨越到了线下,基本实现了在保险市场全方位的布局和卡位。

但观察动作幅度,腾讯涉水保险,整体是一种求稳的试探性心态,除了“亲儿子”微保,其他所投险企,几乎都只是参股,并非控股股东。

而这恰恰也是腾讯对待金融科技业务发展的一贯态度。管理层曾在2023年q3财报电话会议上介绍:将以一种非常谨慎的方式对待提供贷款、财富管理等金融服务,选择最好的客户,确保出色的风控表现和高质量收入模式,未来希望找到更多附加值服务,为商家带来价值,并基于所创造的价值,收取一些额外的费用。

由此,或不难洞悉,在赚钱和大赚之间,在高风险和高收益之间,腾讯选择了一条“两难”的路线,既要考虑到强监管,又要在承压的宏观环境中平衡好成长性和稳定性。

“亲儿子”微保,能否担起腾讯厚望?

虽然腾讯布局保险整体是一种求稳的试探性心态,但对亲儿子“微保”,又当别论,不仅寄予厚望,还辅以流量、广告位等众多资源支持,比如在微信钱包九宫格里为微保开放接口,在各应用平台推广微保等。

图源:微信

马化腾谈及微保时曾公开表示,“微保是腾讯搭建‘互联网 金融’生态的重要一环,期待它能成为一个保险业紧密合作的平台。”

内里的原因也很明朗。一方面,反垄断背景下,微保只引流、“卖货”,搞售后,不触及本质,面临的风险较小,安全系数更高;另一方面,基于腾讯生态的海量用户和黏性,微保定位轻资产的金融“掮客”,“恰饭”天然便利,商业模式行得通。

现如今,微保已发展为一个主打解决用户“买哪些”“买哪个”“怎么赔”三大痛点,涵盖从投保、查询到理赔全流程的在线保险代理平台。其于2019年底披露的信息显示,拥有超过5500万注册用户。

但从赔款和给付支出指标看,微保仍然是个“小而美”,即便只和同业的蚂蚁保比较,身位也远远落在后面。

数据显示,2023年蚂蚁保累计向用户理赔231亿元,同比增长23%。231亿元vs43亿元,差距一目了然,也在较大程度上决定微保很难吃到大的规模经济红利,并且囿于内卷加剧、专业度欠佳等因素,其正遭遇不小挑战,也常常被用户诟病。当然,不仅仅是微保,这也是互联网保险平台都有的通病。

首先,同质化问题。

互联网保险行业经过多年的高歌猛进,现已行进到存量博弈的深水区,可谓“狼多肉少”,除了传统的保险巨头纷纷加大线上“卖货”力度,诸如水滴公司、蚂蚁保、深蓝保、向日葵保险网等新势力,都是强有力的对手。

该背景下,保险“中介”们拿到的货其实都差不多,如何突出平台差异?而这恰恰是流量帮不上忙的。

微保给出的解法是服务。公司ceo周克俊认为,“在当前互联网保险的第三阶段,要着力从理赔端、服务端提升用户获得感,而且要让未出险的用户同样有获得感。这个获得感可以是获得服务,也可以是知晓别人获得理赔,自己的钱没有打水漂。”

基于此,微保一直宣传简单透明、全程陪伴的“安心赔”,并推出以“规划帮手”“投保帮手”“理赔帮手”三大服务为核心的平台pg电子游戏模拟的解决方案。

但在实践中,用户体验却一言难尽,无论是在黑猫投诉,还是知乎、小红书等社交网站上,都有不少微保“理赔难”的帖子,比如有消费者“吐槽”:看似以极低的保费为自己配足了保险保障,但等到理赔时才幡然醒悟“保了个寂寞”,或者耗费大量精力陷入一场投保人与平台、险企的三方拉锯战。

其次,专业度问题。

保险属于金融类产品,与实物商品毕竟不同,特别是大保单,几十页的保险合同、几十年的保障期限、高额的保费,都需要消费者在购买前充分了解保险产品、了解自身的权利,而这种专业的理解能力和长期主义的运营能力,很多互联网公司并不具备。

打开微保页面,货架上琳琅满目,品类丰富,可都是一些低面值的产品,16.65元/月起的微医保,100元/月起的养老金,8元/月起的寿险……呈现的方式有意强调价格,弱化价值差异,很容易影响消费者的判断。

图源:微保小程序

最后,不可不防的“猫腻”。

微保平台销售的保险产品看似便宜,但不少玩的是“文字游戏”。柒财经点击进去后发现,类似“立即免费领取”“0元投保”“2元起”,实际上附加了很多前提条件,像较长的等待期、观察期,较多的免责条款,较短的保障期等,且大部分是将全年保费平摊到后11个月,合计起来,消费者并未明显享受到真正的普惠。

对于微保来说,在解决用户“买哪些”“买哪个”“怎么赔”的三大痛点上,不应该只停留在纸面和口头,还要深入肌理,切中要害,抓住服务和理赔修炼内功。也只有这样,才能走得远、行得稳。

2024-01-12 18:57:10

作者:佳怡 来源:柒财经

2024-01-12 18:57:10

作者:佳怡 来源:柒财经