天气渐暖,商场里、小区里、公园里、写字楼里……关于信用卡的地推活动逐渐多了起来。

80后家庭主妇李敏蓦然发现,家旁边的菜市场竟然都挤进去推销信用卡的了。一方不大的展台前,摆满拉杆箱、电饭煲、儿童玩具、自行车等物件,集齐交通银行、广发银行、中信银行三家发卡行的工作人员,时不时还传出几句小声吆喝:“办卡终生免年费,送好礼了;刷够四次,××会员免费看。”

尽管菜市场人潮涌动,业务员准备的礼品也够丰厚,却没几个人在信用卡展台前驻足,而这还是一个周末。李敏不禁感叹:“过去的‘小甜甜’,现在的‘牛夫人’,真是说变就变。”

80后家庭主妇李敏蓦然发现,家旁边的菜市场竟然都挤进去推销信用卡的了。一方不大的展台前,摆满拉杆箱、电饭煲、儿童玩具、自行车等物件,集齐交通银行、广发银行、中信银行三家发卡行的工作人员,时不时还传出几句小声吆喝:“办卡终生免年费,送好礼了;刷够四次,××会员免费看。”

尽管菜市场人潮涌动,业务员准备的礼品也够丰厚,却没几个人在信用卡展台前驻足,而这还是一个周末。李敏不禁感叹:“过去的‘小甜甜’,现在的‘牛夫人’,真是说变就变。”

信用卡“过冬”

信用卡的“寒意”体现在方方面面。

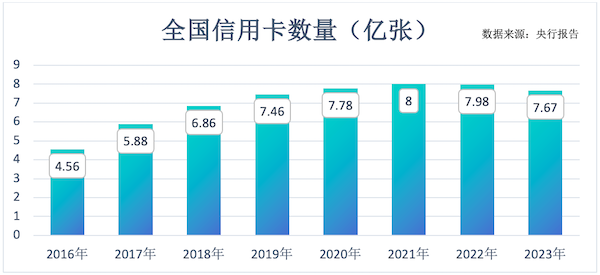

根据央行最新发布的报告,2023年,全国信用卡和借贷合一卡7.67亿张,相较2022年的7.98亿张,蒸发了3100万张,降幅达3.89%。这已经是信用卡总量萎缩的第三个年头,此前的2021年和2022年,该数字分别为8亿张和7.98亿张。

显然,时代在迅猛转身,对比2017年信用卡一年增长量1.32亿张的狂飙姿态,已不可同日而语。

同样的“寒意”,还深深浸润在银行的财报里,就连业界标杆,被誉为“零售之王”的招商银行都无法幸免。

截至2023年末,招商银行信用卡流通卡9711.81万张,较上年末下降5.44%,减少近560万张;报告期内,信用卡交易额4.81万亿元,同比下降0.44%。由于信用卡数量和交易额双降,该行信用卡利息收入635.15亿元,同比下降0.72%;信用卡非利息收入272.28亿元,同比下降3.02%。

其他大行亦莫能外,信用卡业务规模均出现程度不一的缩水。

其中,工商银行,截至2023年末,信用卡1.53亿张,同比下降7.85%;报告期内,信用卡消费额2.24万亿,同比下降2.2%。

中国银行,截至2023年末,信用卡1.44亿张,同比增长4.3%;报告期内,信用卡消费额1.39万亿,同比下降5.4%。

交通银行,截至2023年末,信用卡7,132.42万张,同比下降4.27%;报告期内,信用卡消费额2.81万亿,同比下降8.17%。

平安银行,截至2023年末,信用卡流通户数5,388.91万户,同比下降21.9%;报告期内,信用卡消费额2.78万亿,同比下降18%。

中信银行,截至2023年末,信用卡1.15亿张,同比增长8.37%;报告期内,信用卡消费额2.71万亿,下降2.73%。

更有甚者,上海农商行已在2023年11月撤销信用卡部门。

事实上,信用卡的失宠,在很多人的预料之中。近几年,网络上经常会冒出“年轻人抛弃信用卡”“信用卡过时”“信用卡在家落灰”的报道。一位坐标北京的95后媒体从业者小鹿告诉柒财经,她和办公室里的小伙伴,很少有用信用卡的,“未来有太多的不确定性,坚决不能寅吃卯粮,要养成量入为出、自觉储蓄的习惯。”

初入职场的00后李李,提起信用卡,她似乎有一肚子怨气,“大学时开过信用卡,那种‘虚拟富裕’的感觉,简直就是魅惑的潘多拉,让人越刷越上瘾,到头来背上一身负债,没少挨父母骂。现在攒钱才是王道。”

为何“不香”了?

信用卡行情为何急速“冷却”?

一方面,很多人有过像上文中李李类似的经历,“一开始用信用卡,只是把它当作暂时性的资金周转工具,今天花,明天还,很便捷。可时间一长,就容易淡化对金钱的概念和意识,导致盲目消费和过度消费,债务滚雪球般膨胀,常常因为不能按时还款或忘记还款,造成个人征信不良,生活也受到牵连。”

也因此,部分用户决定直接注销信用卡,或者注销多张中的几张,只留一张额度大的。

另一方面,花呗、京东白条们的强势崛起,得益于申请条件更宽松、操作更简单,即买即付的全闭环服务,以及各种免息活动,又给信用卡生意带来不小的冲击。

在深圳某大厂工作的90后白领琪琪表示,自己从来没有开通过信用卡,“淘宝买东西有‘花呗’,京东购物有‘白条’,就连蹲直播、点外卖都有抖音‘月付’和美团‘月付’,选择这么多,早已不是非信用卡不可了。”

同为90后的王琳表示,“我每个月都在用花呗、还花呗,不想再扩大到其他信贷平台,怕沉迷‘剁手’,负担太重。”

总而言之,越来越多的年轻人在习惯了使用互联网金融产品后,逐渐把信用卡抛在脑后。

而在日常的小额消费场景,用户更习惯用手机付款,因为大多数人的微信和支付宝账户里都有一定数额的零钱,足以应付吃喝拉撒等一般性开销,不需要透支信用卡。所以,在小额消费场景,信用卡又遭遇到移动支付的降维打击。

除了上面几点,监管压力也在某种程度上制约了信用卡的发展速度。

2022年7月,银保监会和央行下发《关于进一步促进信用卡业务规范健康发展的通知》,对银行的信用卡业务提出“审慎稳健”的监管要求,要严格规范发卡营销行为,防范伪冒欺诈办卡、过度办卡等行为;对单一客户应设置发卡数量上限;强化睡眠信用卡动态监测管理,严格控制占比等。

通知出台后,银行纷纷提高信用卡的申领门槛,这固然有助于防范信用卡风险,但与此同时,也将很多年轻人挡在了信用卡的大门之外,影响了信用卡的发行体量和节奏。

银行仍在“内卷”

尽管整体状况不景气,可在lpr(贷款市场报价利率)持续下调,政策强调支持实体经济、减费让利的宏观背景下,信用卡内涵的激发消费意愿、释放消费潜力、推动消费升级等重要作用,让其仍然是银行零售板块必须要坚守,誓死“卷”出头的阵地。

但到底要怎么“卷”?据柒财经观察,线上促销“广撒网”和精细化运营是两个主要方向。

随着线下拓客渠道饱和,目前,各大银行均与美团、京东、抖音、拼多多、唯品会、蚂蚁等互联网企业展开合作,以减免、账单分期折扣,甚至“0息”为“诱饵”,尝试为信用卡注入新活水。

笔者深有体会,比如在淘宝随便搜索点东西,时不时就能在页面上看见“中信信用卡满减”的字眼:实付满200有优惠,具体以确认订单为准;同时,中信信用卡又与京东联手,用户在京东下单,采用中信信用卡付款,根据订单金额大小,能立减从几毛到几块不等。

更多的信用卡则涌入了后起之秀的抖音电商。在这片“伊甸园”里,招商银行信用卡、建设银行信用卡、广发银行信用卡、平安银行信用卡等玩家正激烈角逐,以“舍己为人”的精神,等待着用户的“临幸”。

▲图源:各电商平台

江苏银行另辟蹊径,与支付宝结成“搭子”,推出联名信用卡,即蚂蚁宝藏信用卡。用户开卡成功后,可获得支付宝满10减2,天猫淘宝3期免息、消费10元积1个苏银豆,最长52天免息期等专属权益。

▲图源:支付宝

其次,基于消费愈发多元化和细分化的趋势,“深耕细作”的稳存量、缓缩量成为信用卡的主流经营策略。

从举措来看,围绕餐饮、商圈、出行等高频生活场景以及家装、汽车、3c等大额分期场景,各大银行都在进行深入挖掘和生态圈打造。

比如,中信银行“动卡空间”app上长期在线的“精彩365”、“9分享兑”和“9元享看”系列活动,囊括免税购物、生鲜超市、旅游、观影等业态,凭借横向的广度覆盖大量客群;招商银行的“掌上生活”app,“周三五折”同样是热门的日常营销活动之一,每周三上午10点,招行信用卡持卡用户可抢购餐饮美食、商超便利等数百家店铺的5折消费券,以尽可能提升客群活跃度;交通银行则钟情于“最红星期五”,提供半价或者满减优惠。

还有平安银行和兴业银行,前者加码汽车场景,通过优化“平安加油”“好车主信用卡”平台,构筑一站式车生态服务;后者在绿色低碳领域布局,以“金融 碳减排”的特色形式,赋予信用卡新的动能。

种种迹象都在表明,信用卡已从增量、存量,过渡到如今的缩量时代,未来的竞争或许更加内卷。而在八仙过海,各显神通的银行信用卡方中,上述行动似乎也没有取得太大成效,数据已说明一切。

究竟要怎样的支点才能撬动一次消费支付、带来一笔消费贷款?当用户变得理性,且推崇“实用主义”,如何走稳“让利”和拉新、留存、转化的平衡木,银行信用卡方面临前所未有的挑战。

2024-04-12 14:25:39

作者:佳怡 来源:柒财经

2024-04-12 14:25:39

作者:佳怡 来源:柒财经