移动支付互通互联进一步加速,而且涉及支付宝和微信为主的巨头。

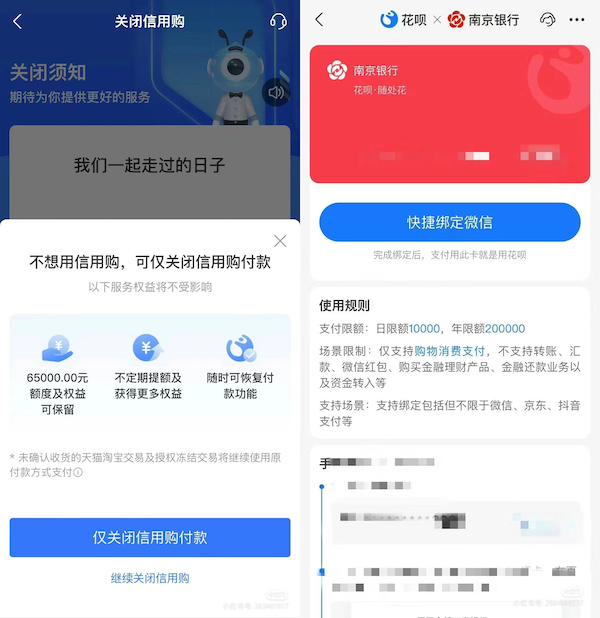

近日,有网友发现,蚂蚁消费金融旗下的花呗上线了“随处花”服务,该产品可以与银行卡“统一账单”,还可以将卡绑定在其他平台中使用及消费。通俗来讲,以微信为例,就是用户在微信支付时选择绑定的同一银行账户,便可以使用花呗额度。

虽然在接受媒体采访时,蚂蚁消费金融方面表示,目前上述功能“尚未全量开放”,但已体验的小红书网友表示,“这个功能等好久了,终于可以统一账单管理自己的日常消费了。”

近日,有网友发现,蚂蚁消费金融旗下的花呗上线了“随处花”服务,该产品可以与银行卡“统一账单”,还可以将卡绑定在其他平台中使用及消费。通俗来讲,以微信为例,就是用户在微信支付时选择绑定的同一银行账户,便可以使用花呗额度。

虽然在接受媒体采访时,蚂蚁消费金融方面表示,目前上述功能“尚未全量开放”,但已体验的小红书网友表示,“这个功能等好久了,终于可以统一账单管理自己的日常消费了。”

值得注意的是,花呗此次上线的“随处花”服务是与南京银行联合推出。柒财经发现,该行在金融创新方面,历来可圈可点。

移动支付互通互联进一步加速

支付工具特别是支付巨头之间打破壁垒,对消费者和商家来说都是重要的利好。近年来,在监管的引导下,移动支付行业的互联互通进程不断加速。

早在2018年,监管与行业机构就曾探讨过支付互联互通的可能。2019年,央行又出台了《金融科技发展规划(2019―2021年)》,明确提出“推动条码支付互联互通”,实现不同app和商户条码标识互认互扫。

2021年9月,工信部召开了“屏蔽网址链接问题行政指导会”,提出有关即时通信软件的合规标准,要求各平台必须按标准解除屏蔽。随后,移动支付的互通互联开始走上快车道。同年9月、10月,微信支付、支付宝先后发布消息,宣布与银联云闪付实现互联互通。

去年11月,微信支付又宣布完成与中国移动、中国电信、中国联通等三大通讯运营商旗下支付平台条码支付的互联互通。

此次花呗从“额度共享”的角度,以“随处花”这一功能,实现用户利用花呗额度多个支付平台跨平台消费,可谓移动支付互通互联的一个新突破。据受测试用户的截图显示,用户开通南京银行账户,绑定花呗额度,便可以使用该账户在微信、京东、抖音等平台付款。开通过程无任何手续费,不需要可随时关闭,且可以在花呗上统一查账还款。

这也意味着支付巨头之间的支付生态壁垒进一步被打破。从用户的角度来说,用户可以基于自己的偏好拥有更多的支付选择权。与此同时,在移动互联网流量已见顶的当下,这一举措也能降低各类支付主体的恶性竞争,推动“抱团取暖”,并从提升用户的支付体验、加大科技产品创新上进一步下功夫。

作为“随处花”被披露的首家合作银行,南京银行也备受关注。实际上,早在2017年,南京银行就与蚂蚁金服有着深度的合作。

彼时,南京银行和阿里巴巴、蚂蚁金服在南京正式签署战略合作协议,共同发布南京银行“鑫云 ”互金开放平台。南京银行表示,希望借助阿里巴巴、蚂蚁金服的互联网新思维、新技术(即金融科技)帮助自己扩展业务,打造新型互联网金融科技生态圈。

据《中国金融电脑》去年的报道,通过“鑫云 ”平台的人工智能和云计算技术加持,南京银行平均每位客户的放款时间缩短为原来的十分之一,日处理订单量可达到100万笔,而客户维护成本也降为原来的十分之一。

乐于创新的南京银行增长乏力

柒财经梳理发现,虽然是一家地方城商行,但在合作创新方面,放眼全国,南京银行似乎一直走在前列。

早在2001年,南京银行就吸收国际金融公司ifc投资入股,持股比例达15%,成为当时国内单一外资股东持股比例最高的商业银行。

前不久,南京银行发布一则公告,该行第一大股东法国巴黎银行及法国巴黎银行(qfii)增持该行股份7986.85万股,占公司总股本比例为0.77%。截至2024年3月13日,法国巴黎银行及法国巴黎银行(qfii)持有该行股份比例合计17.04%。

而南京银行与法国巴黎银行的合作,可以追溯到2005年。当时,法国巴黎银行通过受让股份,成为了南京银行的第二大股东。这也首开入世后中国银行业与外资银行战略合作的先河。

在2006年,南京银行在全国率先尝试城商行异地参股其他城商行的发展模式,参股日照银行并成为其第一大股东。后来,南京银行又发起设立了宜兴阳羡、昆山鹿城两家村镇银行,入股江苏金融租赁有限公司、芜湖津盛农村合作银行,在探索综合化经营的道路上又迈进了一步。

2007年7月,南京银行更是成功登陆上交所主板,成为了全国第一家上市城商行。

此外,在绿色金融发展方面,南京银行业打造了全国多个“首创”——与法国开发署开展全国首个非主权贷款合作项目;创新全国首个节水贷产品;创新全国首笔碳表现挂钩贷款;落地全国首个政策性银行绿色金融转贷款等等。

在上市后,身处长三角地区的南京银行秉持“服务地方经济、服务小微企业”的理念,深入参与地方经济发展,业绩也蒸蒸日上,成为a股上市行里长年十多年的城商行“优等生”。2022年其市值甚至位居a股27家城农商行中第二。

英国《银行家》杂志公布2023年全球银行1000强最新榜单中,南京银行位列第91位,迈入全球银行百强行列。

从业绩上看,2018年至2022年,南京银行营业收入分别为274.05亿元、324.42亿元、344.65亿元、409.25亿元和446.06亿元,同比增长10.33%、18.38%、6.24%、18.74%和9%。同期,归母净利润分别为110.73亿元、124.53亿元、131.01亿元、158.57亿元与184.08亿元,同比增长15.60%、12.47%、5.20%、21.04%与16.09%。

但自去年以来,其业绩却难言乐观。

财报显示,截至2023年年末,该行实现营收451.60亿元,同比增长1.24%;归属于母公司股东的净利润185.02亿元,同比增长0.51%;扣非后归母净利润179.25亿元,同比下滑0.9%。

虽然以营收或利润计算,南京银行均位列a股17家上市城商行第五,但从增速上来看,却分列第十和第十五位。净利增速仅排在负增长的贵阳银行和郑州银行之上。

其最新的财报数据显示,2024年一季度显示,该行今年一季度实现营收、归母净利润分别为133.20亿元、57.06亿元,同比分别增长2.83%和5.14%,增速好于去年全年水平,但与以往相比,仍有很大的差距。

2024-05-17 20:26:36

作者:华秋实 来源:柒财经

2024-05-17 20:26:36

作者:华秋实 来源:柒财经